この1か月ほど、ひたすら行政書士試験対策の話ばかり書いていたので、それ以外の話題が久しぶりになってしまいました。本当はもっと業務の話を

書かないといけないのでしょうけど、とりあえず試験対策の話を試験前には仕上げようとしたら、思いの外長いシリーズになってしまって・・・。

で、久しぶりの受験生向け以外の話を、どの分野にするかというところで、開業日記に。業務系はファクトチェック諸々に時間がかかるので、主観を

書けばいいこのジャンルに。と、いってもインボイスの話はまだ話題としては旬といえるのではないか、ということでこの話。

まず、インボイス登録をするかどうか悩むのは、売り上げが1,000万円以下の場合。そうでなければ、そもそも消費税免税事業者にはなれず、消費税の

納税義務があるので、インボイス登録するかしないか悩む必要がありません(するしかない)。逆に今年の5月に開業したばかりの筆者が、この7か月

そこらで売り上げ1,000万円になるわけもないので、まさに悩む側の人になるわけです。

ちなみに、行政書士の平均年収は、厚生労働省の賃金構造基本統計調査(長いな)によると、580万円とのこと。ただし、この“平均”というのは曲者。

極端に高い人・低い人がいると、一番人数的に多い層より上になったり、下になったりするわけです。行政書士のなかには、売り上げ数千万円という人

もいれば、逆に本業が別にあって業務をあまりやってない人もいます。日本行政書士会連合会のかつての調査では、行政書士業務に限定すると売り上げ

は、500万円未満が8割近く。そう考えるとインボイス登録のメリットはなさそうですが・・・。

ここで、インボイスについて

話を進める前に、ご存知の方も多いと思いますが、ここで簡単にインボイスについて。

●商品を売る・サービスを提供する側は、インボイスを交付するために、あらかじめインボイス発行事業者(適格請求書発行事業者)の登録を受けなけれ

ばなりません。➡登録を受けると、課税事業者として消費税の申告が必要になります。

●商品を買う・サービスを受ける側は、仕入税額控除を適用するために、売り手・サービス提供者から交付された、インボイス(適格請求書)を保存する

必要があります。(原則)

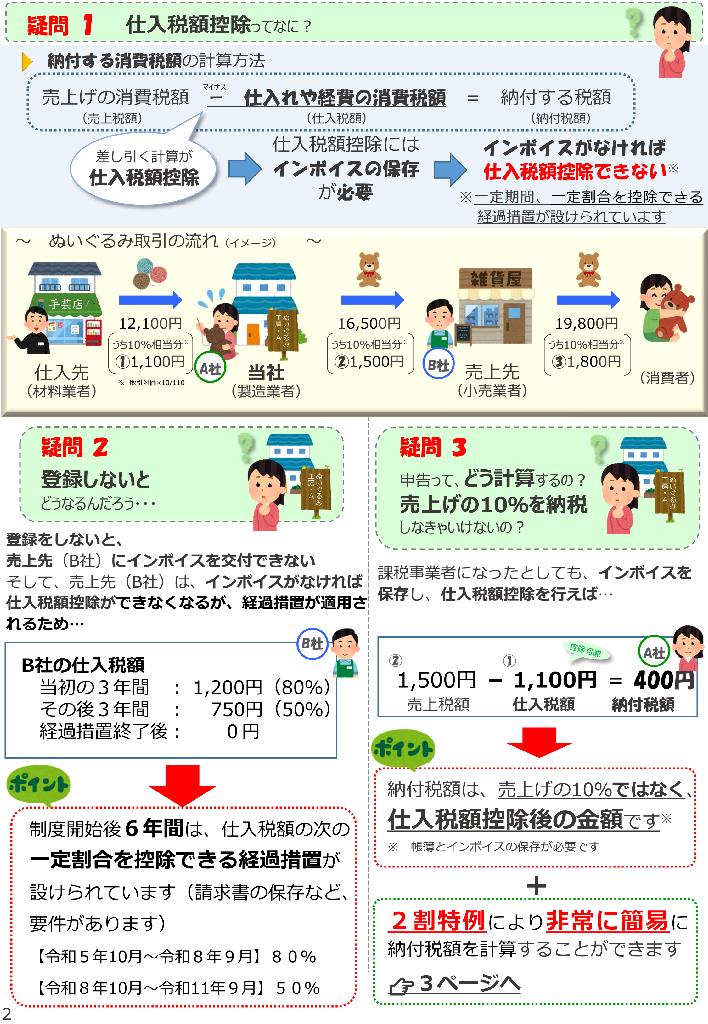

キーワードは仕入税額控除。では、この仕入税額控除とは、どういうことか、というと、以下をご覧ください。

引用 国税庁ホームページ インボイス制度の概要 免税事業者の皆様へ 令和5年10月1日からインボイス制度が始まります! リーフレットより

さて、上の図をB店の立場から見るとどうなるか。B店は消費者から18,000円のぬいぐるみに対して、1,800円の消費税をもらっていることになりま

す。これは税金ですから、本来納税しなければいけないお金です。しかし、同じ商品に対して、A店とB店の関係でみれば、ここではB店の方が買い手に

なります。B店はこのぬいぐるみを仕入れる(買う)ために1,500円の消費税を支払っています。差し引きすれば、B店が支払うべき消費税は300円、と

なるわけです。この1,500円を差し引く、ということが仕入税額控除です。ただし、このようにするには、A店にインボイスを発行してもらわなければ

なりません。もしA店がインボイス発行事業者でなければ、インボイスを発行できないので、疑問2の答えのようになります。

B店が支払うべき消費税は300円、というのは、ものすごく簡単に考えれば、税抜きでB店の儲けは3,000円。ということは払うべき税金は3,000円の

10%で、300円でいいはず、ということです。

当初3年間は一定割合を控除できる特例があるといわれても、B店からみれば、本来300円ですむ納税が600円になるわけですから、面白くありませ

ん。そうなれば、A店にこの300円分値段を引いてもらおう、無理なら取引先(A店)を変えてしまおう、と思うのは人情ですよね。

ただし、公正取引委員会では、一方的にこのようなことを通告することは、独占禁止法または下請法上問題となるおそれがある、という考え方を示して

います。ですから、A店にとっては、既に取引のある相手ならば、取引継続となるかもしれませんが、新規の取引先はわざわざインボイスを出せない店を

選ばない可能性が高いのは、間違いないでしょう(もちろんインボイスを出さない店・事業者を新たな取引相手に選ばないのは問題ありません。)。

そうなると、A店はインボイス登録するしかなさそうですが、これが一概にそう

とは言えないのです。

もしA店が、個人相手にだけ商売をしている・サービスを提供している場合、い

わゆるB to Cという場合、相手は個人ですからインボイスを発行しても、仕入税額

控除しようがないわけです。よって、この場合、インボイスを発行する意味がない

=登録事業者になる必要がない、ということになります。

つまり、インボイス登録するかどうかのポイントは、自店の取引先が事業者なのか、個人なのか=インボイスを必要とするか、しないか、となります。

ちなみに、相手が事業者であっても、免税事業者、簡易課税制度を選択、または2割特例を使用する事業者であれば、インボイスを必要としません。

2割特例について

今まで、消費税について免税事業者だった事業者がインボイス発行のために課税事業者になった場合、令和5年(2023年)10月1日から令和

8年(2026年)9月30日の属する各課税期間では、消費税の納付金額を簡単に計算できる仕組みです。その計算方法は

★ 納付税額 = 売り上げの消費税額 × 2割(20%)

というものです。なので、一般的には下の本則や、簡易課税制度より2割特例を利用する方がお得です。

ただし、注意点は売り上げの消費税額をベースにしているということです。通常消費税を納付するときは

○ 通常の消費税納付額 = 売り上げの消費税額(売り手から預かった消費税額) ー 仕入・経費の消費税額(買い手に支払った消費税額)

という計算になります。つまり、仕入・経費を多額に支払っている場合は、上記の計算式の答えがマイナスになり、税金の還付を受けられます。

この場合は、2割特例を受けない方がよくなります。

※9月30日の属する各課税期間

●個人事業主の場合は、会計期間は1月1日~12月31日なので、2割特例の期間は令和8年(2026年)12月31日までです。

●法人の場合は、決算月次第です。

○9月決算の場合は令和8年(2026年)9月30日を含む事業年度は令和8年(2026年)9月で終わるので、令和7年(2025年)度

まで(令和7年10月1日から令和8年9月30日)となります。(1番期間が短くなる場合です)

○8月決算の場合は令和8年(2026年)9月30日を含む事業年度は令和9年(2026年)8月で終わるので、令和8年(2026年)度

まで(令和8年9月1日から令和9年8月31日)となります。(1番期間が長くなる場合です)

※ 課税期間短縮の特例を受けていると、2割特例を受けられません。

簡易課税制度

こちらは、従来からある制度です。基準期間(個人事業主は前々年・法人は前々年度)の課税売上高が5,000万円以下の場合に適用できます。

手続きなどいろいろあるのですが、ここでは消費税額計算に関係する話に絞って。こちらの消費税納付税額は

★ 納付税額 = 課税売上にかかる消費税額 ー (課税売上にかかる消費税額 × 【みなし仕入れ率】)

と、なります。複数の業種を営んでいる場合は、少し複雑な式になります。

みなし仕入れ率

簡易課税における、みなし仕入れ率は、事業区分によって異なります。

| 事業区分 | 該当事業 | みなし仕入れ率 |

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売業、飲食料品の譲渡に係る農業・林業・漁業 | 80% |

| 第3種事業 | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、 建設業、製造業、電気業、ガス業、熱供給業および水道業 | 70% |

| 第4種事業 | 飲食店業、第1種~第3種・第5種・第6種事業以外の事業 | 60% |

| 第5種事業 | 運輸通信業、金融業および保険業、飲食店以外のサービス業 | 50% |

| 第6種事業 | 不動産業 | 40% |

卸売業をされている場合は、みなし仕入れ率が90%なので、2割特例を利用するより、簡易課税制度を利用した方が良い、と言えます。

繰り返しになりますが、簡易課税制度の利用には事前の届出が必要なので、その場合は計画的に。

そんな話を踏まえて私の場合

主観で書けば…なんて冒頭で書いていたわりには、思いのほかしっかりインボイスについて触れてしまいましたが、こんな前提を踏まえて私の場合。

大きなポイントになるのは、自分の取引先・お客様がどのような層になるか。例えば私の前職に関係する学習塾の場合、(売上1,000万円以下であれば)

まずインボイス登録は不要でしょう。利用者はほぼ個人に限定されますからね(お子さんの教育費を経費で落とす…ということはまずないでしょう)。

それに対して、行政書士となると…。相続に特化する形でやっていくならば、お客様は個人が主になるのだろうからインボイスは不要。逆に許認可を

メインにするなら、お客様は大体事業者。インボイスを登録しておくに越したことはない、といったところでしょうか。

仕事の質を考えると、相続分野というのは、将来的になくなることは無い分野。ただし、いつ依頼があるかはわからない。その他個人絡みの自動車

登録とか、個人から依頼を受けての外国人の申請取次でやっていけるならば、インボイスを登録しなくてもいいのだろうけど…。その点許認可の方が

定期的に仕事は受けやすい、と言える。安定を望むなら避けられない…。

まあ、こんなことを悩んでいたのが8月中旬。e-Tax申請をすれば、約1か月で番号が出るので、10月1日に間に合わせるにはそろそろリミットだな…

と考えた結果、登録したわけです。ちなみに令和5年8月では、書面だと3か月ぐらいかかりそうなことになってましたが、10月末にはe-Tax・書面どち

らでも、1か月が目安になってます。

登録の理由としては、そもそも顧客のいない段階ならば、インボイスを出せる方が、事業者から見てマイナスにはならないだろう、という点。少なく

とも、自分が事業者でインボイスの出るところと、出ないところなら、出る方を選ぶ。それと、もう1つの決め手は、どうせ今年から始めたのだから、

インボイス制度のやり方をデフォルトにすればいいと思ったから。昨年だけでも免税事業者だったら増税感を感じたかもしれないが、今年からだから。

そういうもんだ、と思えばいい、という何かよく考えたんだか、どうかわからない答えの出し方。

そんなわけで、9月末になり登録を待っていても、ウンでもなスンでもなし。これは10月1日には間に合わんか、と思ったら9月29日に通知が来る。

翌30日は土曜だったので、ギリギリのギリで番号が発行される。全国的にも9月29日に登録通知された方は大量にいたのでしょうかね。

その後、10月に入ってすぐに研修があり、研修後に、税理士もやっている行政書士としては同期になる先生に、「インボイス登録したんですよね」

ということを話すと、「登録しちゃったんですか…。」と言われた始末。果たして正解だったのか…。確かに今年に関しては、よほどの事が無ければ

赤字確定なので、免税事業者のままなら納税はゼロ。しかしインボイス登録すると、2割特例を適用しても、消費税分の2割は納税をすることになる=

入ってきたお金をうかつに全部使えない、となるわけですね。

まあ、登録した以上は、この選択を正解にするように頑張るしかないでしょう、という何だかよくわからん結論で。すいません、こんなオチで。

ここまで、お読みいただきありがとうございました。それでは、また。