この度政府が『経済財政運営と改革の基本方針2023』…いわゆる骨太の方針です…で、退職金の課税のあり方を改める方針が盛り込まれました。

あくまで“方針”ですが、同じ会社に長く働くほど退職金にかかる税金が安くなる、という仕組みを変えようという話です。

というわけで、この話に入る前にそもそも、今がどのような制度なのか、と具体例を簡単に触れておきましょう。

① 退職金って

そもそも、退職金というのはどんなお金か、というと、長年会社に勤務し続けた=貢献したことに対するお金という性質を持ってます。

この場合は、給与・賞与とは別物という事になりますが、実際には“賃金の後払い”の意味合いの方が強い印象があるでしょう。

実際、簿記の項目にも“退職金引当金”というのがありますからね。給与などとは別に予め積み立ててあるわけですから、その分を先に

もらえる形になれば、賃金になるのでしょう。

また、退職金には、退職後(長年勤めた場合)の生活資金という性質もあります。

先述のように退職分を給与として手にすると、日ごろから給与を使い切ってしまうと、退職後にお金が無い、という大変なことになります。

しかし、退職時にまとまったお金が手に入ると思えば月々の家計も多少余裕を持てるでしょう(だからと言って宵越しの銭は…では困りま

すが)。

この、賃金の後払い、と、退職後=老後の生活資金という意味合いからなのか、退職金は他の所得とは課税が少なくなります。

さらに、税金的な意味においては、確定給付企業年金・iDeCo(確定拠出型年金)・小規模企業共済なども該当します(退職所得になる)。

② 退職所得と控除額

退職金を一時金…つまり1度にまとめて受け取ると、退職金(額面)から退職所得控除を差し引き、それを2分の1にしたのが、退職所得

になります。また退職所得控除は、最低金額は80万円、勤続20年までは1年40万円、21年目からは1年70万円になります。つまり

● 退職所得 =(退職金【額面】ー 退職所得控除)× 2分の1

● 退職所得控除 = 40万円 × 勤続年数(最大20年) + 70万円 ×(勤続年数 ー20年) ⇐勤続20年以下はここは無視

※最低金額80万円

になります。

また、退職所得は、給与所得などの“総合所得”の対象ではなく、分離して課税されます。

③ 具体例

例1 勤続15年で退職金1000万円受け取った場合

退職所得控除 = 40万円 × 15年 = 600万円 なので

退職所得 =(1000万円 ー 600万円)× 2分の1 = 200万円 ⇐ ここに課税

例2 勤続38年で退職金2000万円受け取った場合

退職所得控除 = 40万円 × 20年 + 70万円 ×(38年ー20年)= 2060万円 なので

退職所得 =(2000万円 ー 2060万円)× 2分の1 = ▲30万円・・・マイナスなので、所得税・住民税はゼロ

現在の税制のポイントは、勤続20年を超えると1年ごとに加算される

控除額が40万円→70万円にアップするということです。必然的に同じ

ところで長く働くほど、退職所得控除が大きくなります。

先述のように、1か所で38年働いて退職金2000万円もらえば、税金

はゼロですが、19年ずつ計2か所で働き、それぞれで1000万円ずつ

もらうと、それぞれで120万円が課税所得になります。簡単に税金を

計算するとそれぞれの受給時に、所得税6万円・住民税(所得割)12万円

ですから、小さくない差です。

今のこの制度は1974年に導入された制度なので、要は終身雇用を前提とした制度です。対して現代は“雇用の流動化”、つまり成長産業への

労働力の移動をどうするかが問われている時代。そんな中でのこの仕組みは、少なくとも転職するには二の足を踏ませる制度です。

ここで問題になるのは、現行制度がどういう方向に変わるのか。骨太の方針には“退職所得課税制度の見直し”としか書かれていないので、どちらに

針が触れるかはわかりません。ここからは、筆者の想像ですが(まあほとんどの記事でもこの方向で書かれてますが)、20年の前後で1年あたりの

控除額が変わるのを無くして、1年ごとの加算額を均等にする形にするのが、1つの案として考えられるところでしょう。

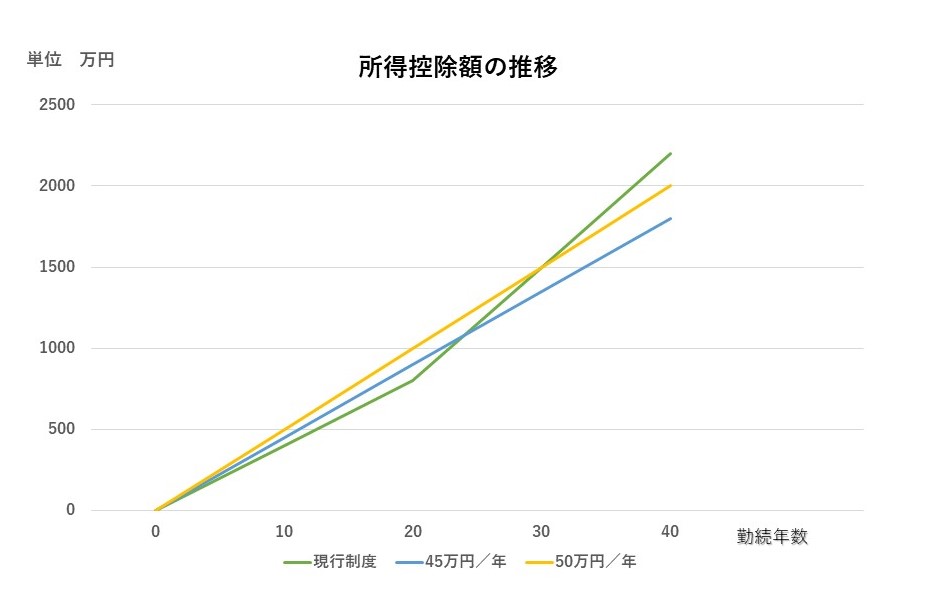

例えば、上図の緑線を現行制度とすると(図では0円スタートになってますが、2年未満でも80万円控除です)

① 1年につき45万円の場合(上図青線との比較)… 24年目に逆転(1060万円 ⇔ 現行・1080万円)

② 1年につき50万円の場合(上図橙線との比較)… 30年目に並ぶ(1500万円)、翌年から逆転

という感じになります。どちらにせよ、これをそのまま導入すると、すでに25年または30年同じところで働いてきた方には、冗談じゃない!

という事になるので、移行措置なり何か考えられるとは思いますが…。

ただ最近の国の、貯蓄から投資へ、という指向からするとiDeCo(個人型確定拠出年金)の普及(という名の強要?)に持ち込む可能性もあるかも。

iDeCoには、加入者が転職時にそれまで積み立てた資金を持ち運べる制度(ポータビリティ)があります。この場合は転職で期間がリセットされない

ので、有利不利は出ません。近年積み立てNISAの利便性が向上したので、iDeCoに対して新たなインセンティブを持たせる可能性は十分でしょう

(何せiDeCoには原則60歳まで現金化できないというキツいデメリットがありますからね)。

この話題に関しては、年末の税制改正大綱やその他の形で、新しい情報が出ると思いますので、注視していく必要があるでしょう。

こちらでもフォローしていく予定です(がんばってアップします)。